Quelle est la franchise pour les sociétés automobiles ?

C’est probablement la question que vous vous posez, si vous avez récemment lancé votre micro-entreprise ou si vous débutez.

A lire en complément : Formation : quel est le nom d'une personne en apprentissage ?

Ce système, qui est l’une des particularités du système fiscal des micro-entreprises, permet de simplifier la fiscalité de l’entrepreneur automobile .

Au lieu de calculer le bénéfice réel de l’entrepreneur automobile (ventes – dépenses), le fisc applique une subvention fixe (appelée « somme forfaitaire ») à son chiffre d’affaires .

A voir aussi : Découvrez les formations pour booster votre épanouissement personnel et professionnel

Cette réduction permet de prendre en compte les coûts anticipés dans la réalisation de son activité .

Dans cet article, nous allons essayer de répondre aux questions suivantes :

- Qu’est-ce que le supplément forfaitaire pour les auto-entrepreneurs ? Quels sont les auto-entrepreneurs concernés par cette déduction ?

- Quels sont les taux de réduction forfaitaires pour les micro-entreprises en 2021 ? Pourquoi diffèrent-ils selon le type d’activité réalisée (micro-BIC ou micro-BNC) ?

- Comment cette exonération calcule-t-elle l’impôt du travailleur indépendant ?

- Qu’est-ce que le paiement de secours ? Pourquoi l’entreprise automobile ne peut-elle plus bénéficier d’une réduction s’il opte pour cette option fiscale ?

- L’auto-entrepreneur doit-il appliquer le supplément forfaitaire dans ses déclarations à l’URSSAF, à la CAF et à Pôle Emploi ?

Plan de l'article

- Qu’est-ce que le forfait auto-entrepreneur ?

- Lean Accounting, où aucun le bénéfice réel peut être calculé

- L’auto-entrepreneur n’indique que son chiffre d’affaires

- Une réduction du chiffre d’affaires, représentative des coûts professionnels

- Le calcul du revenu imposable de l’entrepreneur automobile

- Tarif forfaitaire : Quelles sont les sociétés automobiles concernées ?

- Auto-entrepreneur : quels taux forfaitaires d’avantages sociaux en 2021 ?

- Un pourcentage de réduction forfaitaire qui varie selon le domaine d’activité

- Taux de réduction pour les auto-entrepreneurs en Micro-BIC (vente de biens, fournisseurs de services,…)

- Le pourcentage de réduction de l’auto-entrepreneur en micro-BNC (activité libérale ou agent commercial)

- Indemnités pour les entrepreneurs indépendants : tableau

- Pourquoi la réduction forfaitaire diffère-t-elle en fonction de l’activité exercée ?

- La réduction d’impôt forfaitaire est-elle avantageuse ?

- Comment la taxe de la société automobile est-elle calculée avec le supplément forfaitaire ?

- Versement de sortie : aucune réduction pour le constructeur automobile

- L’auto-entrepreneur doit-il demander lui-même le montant forfaitaire s’il soumet ses déclarations à d’autres organisations (Urssaf, CAF et Pôle Emploi) ?

- Déductions pour le constructeur automobile : réponses aux questions fréquemment posées

- Quel est le montant forfaitaire pour les constructeurs automobiles ?

- Quels sont les suppléments forfaitaires pour la société automobile ?

- Comment faire une simulation fiscale pour les auto-entrepreneurs en 2021 ?

- Quel est le montant minimum du supplément d’impôt forfaitaire ?

- Calcul des cotisations de sécurité sociale par l’original : L’entreprise automobile bénéficie-t-elle d’une déduction ?

- Dois-je appliquer le montant forfaitaire lorsque je produis ma déclaration de revenus ?

- Dois-je appliquer le supplément forfaitaire à ma déclaration CAF ?

- Dois-je demander un montant forfaitaire lors de la mise à jour de mon Pôle Emploi ?

- conclusion

Qu’est-ce que le forfait auto-entrepreneur ?

Dans cette partie, nous essaierons de comprendre la raison de l’allocation de travail indépendant ainsi que son fonctionnement.

Lean Accounting, où aucun le bénéfice réel peut être calculé

C’est l’un des principaux avantages du système des micro-entreprises : vos obligations comptables sont réduites au minimum.

Tout ce que vous avez à faire est de :

- tenir un journal dans lequel vous inscrivez chronologiquement vos pièces justificatives ;

- créer un registre des achats si vous exercez une activité commerciale ;

- émettre des factures conformément aux normes .

Résultat : vous n’avez pas la possibilité de calculer votre bénéfice réel en tant qu’auto-entrepreneur .

En fait, comme le fait une entreprise individuelle « classique », vous ne pouvez pas calculer la somme de vos dépenses professionnelles. Il vous est donc impossible de déduire vos dépenses du montant de votre chiffre d’affaires .

![]()

Exception des frais de retrait

Toutefois, certains frais professionnels peuvent être déduits du chiffre d’affaires de l’entreprise automobile : il s’agit de frais de paiement.

Ce sont des montants que l’auto-entrepreneur présente spécifiquement pour l’un de ses clients : achat d’équipement, courses alimentaires, frais de déplacement,…

L’auto-entrepreneur n’indique que son chiffre d’affaires

En tant qu’entrepreneur automobile, vous serez content d’indiquer vos ventes rachetées .

Vous allez soumettre un retour :

- tous les mois ou trimestres sur l’URSSAF ;

- chaque année (au printemps) autour de l’administration fiscale .

Votre chiffre d’affaires est le seul montant qui détermine votre impôt sur le revenu (mais également vos cotisations de sécurité sociale) .

Vos dépenses réelles, que vous n’avez pas à calculer ou à justifier, n’ont donc aucune influence sur le calcul de vos frais obligatoires.

Bon à savoir : Vous ne bénéficiez pas d’une réduction dans le calcul de vos cotisations de sécurité sociale . Cependant, le taux de cotisation tient déjà compte de vos dépenses professionnelles, toujours sous forme d’un montant forfaitaire. Nous vous en dirons plus dans la suite de l’article.

Une réduction du chiffre d’affaires, représentative des coûts professionnels

Puisque vous ne pouvez pas imputer vos dépenses réelles à vos ventes, les taxes sur les services vous permettront d’obtenir une réduction forfaitaire des dépenses et des charges .

Cette déduction est destinée à être représentative des frais professionnels nécessaires à l’exécution de votre travail en tant qu’auto-entrepreneur. Cela permet de simplifier la prise en compte de vos dépenses professionnelles.

L’atténuation du micrororime est ainsi réalisée par un Les frais fixes « remplacent » tous les frais que vous pourriez avoir à supporter :

- L’achat de biens, de matières premières, de machines, d’outils,…

- louer un bureau ou des locaux ;

- achat de matériel de bureau (ordinateurs, imprimantes,…) et de consommables (papier, classeurs, timbres,…)

- ; Création et hébergement d’un site Web pour promouvoir vos offres ;

- Abonnement à un logiciel « SaaS » (bureautique continue, logiciel graphique, logiciel de facturation,…)

- ; Coûts de communication (prospectus, publicité sur Internet,…)

- ; les primes d’assurance ;

- Coûts de sous-traitance

- etc..

En pratique, la réduction représente un pourcentage fixe (« montant forfaitaire ») de votre chiffre d’affaires . Votre taux dépend du domaine d’activité de votre micro-entreprise.

Vous ne paierez donc qu’une partie de votre chiffre d’affaires taxé .

Le calcul du revenu imposable de l’entrepreneur automobile

Le calcul suivant est effectué pour déterminer votre revenu imposable :

Chiffre d’affaires des auto-entrepreneurs — réduction = revenu imposable de l’entrepreneur automobile

Les revenus ainsi générés sont ajoutés à tous les autres revenus de votre budget fiscal (salaires, revenus patrimoniaux,…) et déterminent le montant de votre impôt .

![]()

Comment les auto-traitants doivent-ils calculer leur chiffre d’affaires ?

Vos revenus d’auto-entrepreneur sont égaux à tout l’argent que vous avez reçu sur votre compte bancaire au cours d’une période donnée .

Il s’agit des montants collectés et non des montants facturés (cela peut prendre plusieurs semaines pour qu’un ou plusieurs clients vous payez).

Notez également que vous devez déclarer vos ventes avant taxes . Ceci est important si votre micro-entreprise est soumise à la TVA après avoir dépassé la limite déductible.

Votre revenu imposable en tant qu’auto-entrepreneur est également utilisé :

- de la CAF pour calculer votre droit à l’aide sociale (RSA, prime d’activité,…)

- par Pôle Emploi, si vous êtes indépendant et avez un emploi pour déterminer le montant de votre allocation chômage; .

Bon à savoir : Outre l’impossibilité de déduire vos dépenses, le système de microtaxes vous empêche de bénéficier de réductions d’impôts pour les frais comptables et les frais d’adhésion dans un centre administratif ou une association reconnu .

Tarif forfaitaire : Quelles sont les sociétés automobiles concernées ?

Souhaitez-vous bénéficier d’une réduction forfaitaire ?

Dans un premier temps, vous ne devez pas avoir choisi le plan de rejet optionnel .

Avec cette option, l’Urssaf calcule directement vos impôts indépendants en multipliant votre chiffre d’affaires par un taux forfaitaire. Vous ne bénéficiez donc d’aucune réduction des coûts professionnels.

Deuxième condition pour bénéficier du régime de la microtaxe (et donc d’une réduction) : votre chiffre d’affaires annuel sans TVA collectée ne peut dépasser les plafonds pour les indépendants .

En 2021, ces dépenses s’élèveront à :

- 176 200 euros par an pour les activités d’achat de revente et les services d’hébergement (à l’exclusion des locations meublées, à l’exception des chambres d’hôtes, des cottages ou des locations touristiques meublées) ;

- 72 500€ par an pour les services commerciaux et artisanaux et les activités libérales .

En cas de dépassement de deux années consécutives, vous devrez quitter le régime des microentreprises à partir du 1er janvier de l’année .

Bon à savoir : Durant ces deux années de dépassement, vous continuerez à bénéficier du supplément forfaitaire.

Notez que la règle Pro-Rata Temporis s’applique à la création d’une micro-entreprise en cours d’année .

Par exemple, si vous êtes un chauffeur privé et que votre activité commence le 1er juillet 2021, la limite de revenus à respecter pour votre première année est de 72 500€ x (183/365) = 36 349€.

Bon à savoir : Vous ne pouvez pas bénéficier de l’allocation d’entrepreneur automobile si vous vendez un bien immobilier qui est utilisé pour votre activité professionnelle (nous parlons puis du transfert d’un actif). Le résultat de cette vente est imposé selon un régime différent : il s’agit du régime du profit ou des pertes professionnels .

Auto-entrepreneur : quels taux forfaitaires d’avantages sociaux en 2021 ?

Un pourcentage de réduction forfaitaire qui varie selon le domaine d’activité

Le taux de réduction des coûts professionnels de l’entrepreneur automobile dépend du type d’activité exercée.

Voici les pourcentages qui s’appliquent en 2021 :

- 71 % du chiffre d’affaires pour les services d’achat et de revente et les services d’hébergement (hors location meublée) ;

- 50 % du chiffre d’affaires pour la fourniture d’équipements industriels ou artisanaux services et locations meublées ;

- 34 % du chiffre d’affaires pour les activités libérales ou les agents de vente .

![]()

exemple

Lucie

est un antiquaire en tant qu’entrepreneur automobile .

Elle a généré un chiffre d’affaires de 10 000€ en 2020 .

Les autorités fiscales facturent un supplément forfaitaire correspondant aux frais professionnels présumés . Il en sera de même :

Montant forfaitaire = 10 000€ x 71 % = 7 100€

Lucie n’est donc imposée que sur son revenu forfaitaire :

Revenu imposable = chiffre d’affaires réel — montant forfaitaire = 10 000 € — 7 100€ = 2 900 €

Bon à savoir : quel que soit le type de travail que vous effectuez en tant qu’auto-entrepreneur vous pouvez bénéficier d’une déduction forfaitaire minimale de 305 euros . Par exemple, si vous êtes un prestataire de services (50 % de réduction), les revenus de votre opérateur automobile ne seront pas ajoutés à votre revenu imposable tant que votre chiffre d’affaires reste inférieur (305/ (1-50 %)) = (305/50 %) = 610 euros.

![]()

Qu’est-ce que le supplément forfaitaire pour le travail mixte ?

Si vous effectuez plusieurs activités de types différents (c’est ce que l’on appelle une activité mixte), les allocations forfaitaires sont calculées séparément pour chaque partie des revenus générés par chacune de ces activités .

Cette fois, vous bénéficiez d’une réduction minimale de 610€ .

Exemple : Michel est un auto-entrepreneur. Il combine deux activités de différents types :

- une activité de vente de marchandises : le chiffre d’affaires en 2020 s’élève à 50 000€ ;

- une prestation commerciale de services : Le chiffre d’affaires en 2020 est de 20 000€ .

Afin de déterminer votre impôt pour 2021 (revenus pour l’année 2020), l’administration fiscale retient :

- pour son activité de vente de marchandises : 50 000 euros x (1-71 %) = 50 000 euros x 29 % = 14 500 euros ;

- pour son activité de prestation de services : 20 000 euros x (1 à 50 %) = 20 000 euros x 50 % = 10 000 euros .

Par conséquent, un total de 14 500 € 10 000€ = 24 500 € sera ajouté à son résultat net imposable pour l’année 2020.

Les différentes activités qui peuvent être menées en tant que constructeur automobile sont divisées en deux groupes fiscaux qui correspondent à des taux d’atténuation différents :

- Micro-BIC (industriel et avantages commerciaux) ;

- Et Micro-BNC (bénéfices non commerciaux).

Examinons de plus près les indemnités spécifiques pour chacun de ces plans.

Taux de réduction pour les auto-entrepreneurs en Micro-BIC (vente de biens, fournisseurs de services,…)

Les auto-entrepreneurs qui exercent une activité commerciale ou artisanale appartiennent à la catégorie des micro-BIC .

Au sein de cette catégorie, les taux de réduction varient selon le type d’activité exercée :

![]()

Activités de trading

Les auto-entrepreneurs concernés sont ceux qui vendent :

- les produits qui ont été achetés et revendus inchangés (en gros ou au détail) ;

- produits fabriqués à partir de matières premières ;

- Aliments qui doivent être consommés localement .

Le package Le taux de réduction pour les entrepreneurs automobiles en activité est de 71 % .

Votre revenu imposable correspond donc à 29 % de votre chiffre d’affaires .

![]()

Fourniture d’espace de vie

Le pourcentage de réduction des entrepreneurs indépendants qui exercent une offre de logements s’élève également à 71 % du chiffre d’affaires .

Les activités suivantes sont concernées :

- hôtels et chambres d’hôtes ;

- des gîtes ;

- Location saisonnière d’hébergements touristiques meublés .

Bon à savoir : Les activités de location d’appartements meublés n’entrent pas dans cette catégorie.

![]()

services

Les auto-entrepreneurs qui souhaitent un Exercice d’activité de prestation de services, bénéficiez d’un taux d’escompte de 50% .

Ils ne sont donc imposés qu’à 50 % de leur chiffre d’affaires .

En particulier, nous retrouvons les activités suivantes :

- Services commerciaux : agent immobilier, agent de sécurité, coursier,…

- Services artisanaux : chauffeur VTC, carreleur, plombier, coiffeur,…

Le pourcentage de réduction de l’auto-entrepreneur en micro-BNC (activité libérale ou agent commercial)

Le pourcentage de réduction des entrepreneurs automobiles engagés dans une activité libérale est de 34 % de leur chiffre d’affaires déclaré (ou chiffre d’affaires).

Ils sont donc imposés à 66 % de leur chiffre d’affaires .

Parmi les activités libérales qui peuvent être menées dans les micro-entreprises, on trouve en particulier :

- activités de formation (professeurs, entraîneurs sportifs, etc.)

- Activités de conseil et d’expertise; (conseillers financiers, consultants informatiques, etc.)

- activités médicales alternatives (ostéopathe; , sophrologue, etc.)

- activités artistiques; (graphistes, modélisateurs,…).

Le représentant des ventes de l’entrepreneur automobile relève également du système de contrôle micro-BNC. Elle bénéficie donc également d’une réduction de 34 % de ses ventes .

Indemnités pour les entrepreneurs indépendants : tableau

Vous trouverez ci-dessous un tableau récapitulatif des taux de réduction forfaitaires selon le type d’activité exercée et les plafonds de revenus à atteindre :

|

somme forfaitaire Allégement fiscal pour les auto-entrepreneurs en 2021 |

|||

|---|---|---|---|

|

Type d’activité |

exemples |

Réduction forfaitaire |

Limite de rotation annuelle |

|

— achat — revente de biens ou d’objets — vente de produits fabriqués à partir de matières premières — aliments destinés à être consommés localement |

Achat et revente de timbres, fabrication et vente de bijoux, restaurant,… |

71 % |

176 200€ |

|

mise à disposition d’espace de vie |

Chambres d’hôtes, hébergement, tourisme meublé pour locations saisonnières,… |

71 % |

176 200€ |

|

Fourniture de services commerciaux ou artisanaux |

coursier à vélo, chauffeur VTC, charpentier, mécanicien automobile, coiffeur, esthéticienne,… |

50 % |

€72.500 |

|

Activités libérales ou agents de vente (BNC) |

Coach sportif, conseiller financier, conseiller informatique, praticien alternatif,… |

34 % |

€72.500 |

Bon à savoir : Si vous le souhaitez, vous pouvez vous désinscrire du régime fiscal des micro-entreprises. peut être une bonne idée si vous pensez que votre coût réel devrait être supérieur à la réduction forfaitaire à laquelle vous avez droit.

Pourquoi la réduction forfaitaire diffère-t-elle en fonction de l’activité exercée ?

Comme nous l’avons vu, le taux de réduction forfaitaire de l’auto-entrepreneur diffère selon le type d’activité exercée (achat, revente, prestation de services ou activité libérale).

La raison en est simple : les travailleurs indépendants ne sont pas tous confrontés aux mêmes fardeaux .

Par exemple, le propriétaire d’un site de commerce électronique doit engager de nombreux frais professionnels : achat d’inventaire, location d’un entrepôt, conception et maintenance d’un site Web, publicité et marketing, livraisons, assurance,…

C’est pourquoi il bénéficie d’un réduction forfaitaire significative, qui correspond à 71 % de son chiffre d’affaires . L’administration fiscale est donc d’avis que l’auto-entrepreneur réalisera en moyenne 71€ de frais professionnels pour un chiffre d’affaires de 100€.

À l’inverse, un graphiste va avant tout « vendre » son expertise et devrait avoir des coûts limités . Il suffit d’un ordinateur, d’un bureau et de certains logiciels pour démarrer.

Il est donc logique que son taux de réduction d’impôt (34 %) soit relativement faible .

La réduction d’impôt forfaitaire est-elle avantageuse ?

Il est assez facile de savoir si la déduction forfaitaire du régime des micro-entreprises est fiscalement avantageuse.

Si le montant de vos dépenses professionnelles réelles est inférieur à la réduction, vous gagnez : vous êtes imposé à un taux forfaitaire inférieur à votre bénéfice réel.

![]()

exemple

Michel

est un auto-entrepreneur dans la fourniture de services commerciaux .

Le chiffre d’affaires en 2020 est de 20 000€. Les dépenses sont relativement faibles : seulement 3 000 euros la même année.

Son bénéfice réel est donc de 20 000€ – 3 000 € = 17 000 €. Mais comme il est auto-entrepreneur, peu importe !

Lors du calcul de leur revenu imposable, l’administration fiscale ne tiendra pas compte de leurs dépenses réelles, mais appliquera une réduction forfaitaire de leur chiffre d’affaires de 50 %. Un revenu de 20 000€ x (1 à 50 %) = 20 000€ x 50 % = 10 000€ sera donc retenu.

Michel est donc gagnant : son revenu imposable, qui ne s’élèverait qu’à 10 000€, serait égal à 17 000€ si nous avions son bénéfice réel aurait été considéré comme un auto-entrepreneur .

À l’inverse, cette déduction ne vous intéressera pas si vos dépenses professionnelles sont supérieures au rabais que vous recevez . Il aurait été préférable de déduire vos dépenses réelles.

![]()

exemple

Prenons l’exemple de Michel

, qui a généré un chiffre d’affaires de 20 000€ en 2020. Cette fois, supposons que ses dépenses réelles soient relativement élevées : 12 000 euros en 2020 .

Son bénéfice réel est de 20 000€ — 12 000€ = 8 000€. Le bénéfice forfaitaire retenu par les autorités fiscales est toujours de 10 000€ , car il dépend uniquement du chiffre d’affaires.

Cette fois, Michel est un perdant fiscal : il est imposé à 10 000€, contre 8 000€ si les autorités fiscales gardent leur bénéfice réel aurait.

N’oubliez pas, cependant, que les limites de l’autonomie limitent votre marge de manœuvre . Si votre chiffre d’affaires dépasse certains seuils au cours de deux années consécutives, vous ne pourrez plus bénéficier du régime des micro-entreprises et bénéficier ainsi d’une réduction forfaitaire.

Comment la taxe de la société automobile est-elle calculée avec le supplément forfaitaire ?

Examinons maintenant les différentes étapes que prennent les services fiscaux pour déterminer le montant de votre impôt .

Bon à savoir : Avec l’introduction de la retenue à la source, l’administration calcule également votre taux personnalisé et le montant de vos mensualités. Elle met à jour ces montants chaque année, en septembre, après avoir pris en compte votre paiement en ressort le revenu déclaré.

Notez que vous n’avez pas besoin d’effectuer ces calculs . Il vous suffit de déclarer vos ventes indépendantes et vos autres sources de revenus chaque année. Les autorités fiscales vous indiqueront le montant de votre impôt et vos mensualités.

Si vous voulez connaître le montant de votre taxe, il est plus simple de faire une simulation sur impots.gouv.fr.

Étape 1 : Déterminez votre revenu net imposable en utilisant la déduction forfaitaire pour dépenses et frais

abord, les autorités fiscales essaient de calculer votre revenu fiscal net en tant que constructeur automobile Tout d’ .

Pour ce faire, ils vont soustraire de votre chiffre, l’entreprise a expliqué la baisse des dépenses professionnelles (34 %, 50 % ou 71 %). Cette déduction leur permet de Tenez compte de vos dépenses professionnelles dans un montant forfaitaire.

![]()

Exemple d’application de la réduction forfaitaire

Lucas

est un fournisseur alimentaire indépendant. Il est célibataire.

En 2020, elle a généré un chiffre d’affaires de 20 000€. Elle exploite une entreprise de services commerciaux avec un taux de réduction d’impôt de 50 % .

Le fisc calcule son revenu imposable en tant qu’entrepreneur automobile :

20 000 x (1-50%) = 20 000€ x 50 % = 10 000€

Ce montant sera ajouté à ses autres sources de revenus. De cette façon, son revenu net peut être déterminé. imposable.

![]()

Comment déclarer mon chiffre d’affaires en tant qu’auto-entrepreneur ?

Bon à savoir : Depuis le 1er janvier 2019, la déclaration de revenus doit être complétée en ligne.Si vous ne l’avez pas encore fait, vous devez créer un compte personnel sur impots.gouv.fr pour soumettre votre déclaration.Toutefois, il existe deux exceptions Vous devez soumettre un relevé par la poste : en En cas de problème d’accès à Internet ou d’une première explication .

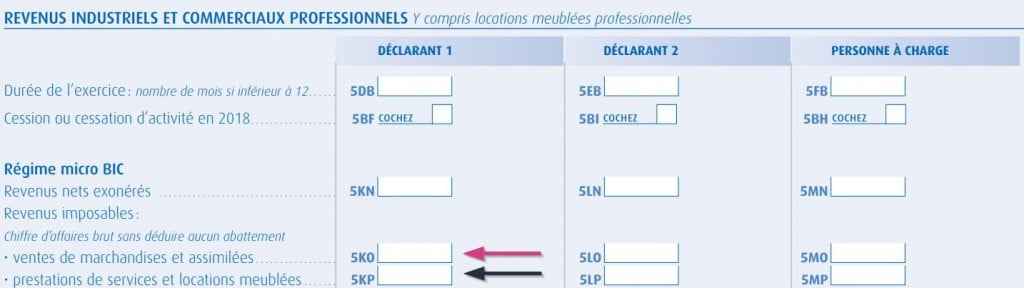

Quelle que soit l’activité que vous exercez, vos revenus doivent être déclarés sur le formulaire 2042-C-PRO .

Si votre activité relève du régime Micro-BIC Vous devez remplir le cadre « Revenu professionnel industriel et commercial ».

Vous êtes satisfait de déclarer votre chiffre d’affaires sans taxe de vente sans abattement fiscal forfaitaire .

Pour une activité impliquant la vente de biens ou La provision d’hébergement comprend : Vous devez déclarer vos ventes brutes sans réduction dans le champ 5KO (flèche rose).

Les autorités fiscales déduisent une réduction de 71 % sur votre chiffre d’affaires :

Revenu imposable d’un auto-entrepreneur = chiffre d’affaires d’un auto-entrepreneur x (100 % — 71 %) = chiffre d’affaires d’un auto-entrepreneur x 29 %

En tant qu’auto-entrepreneur, votre chiffre d’affaires annuel est multiplié par 29 % avant d’être ajouté à vos autres revenus imposables.

Pour une prestation de services commerciale ou artisanale : Dans ce cas, les autorités fiscales appliqueront une déduction de 50 % sur votre chiffre d’affaires .

Par conséquent, ce calcul est effectué :

Revenu imposable pour les auto-entrepreneurs = chiffre d’affaires des auto-entrepreneurs x (100 % — 50 %) = Chiffre d’affaires en tant qu’auto-entrepreneur x 50 %

Votre chiffre d’affaires annuel en tant qu’auto-entrepreneur est donc multiplié par 50 % . Le montant reçu est ajouté à vos autres revenus imposables.

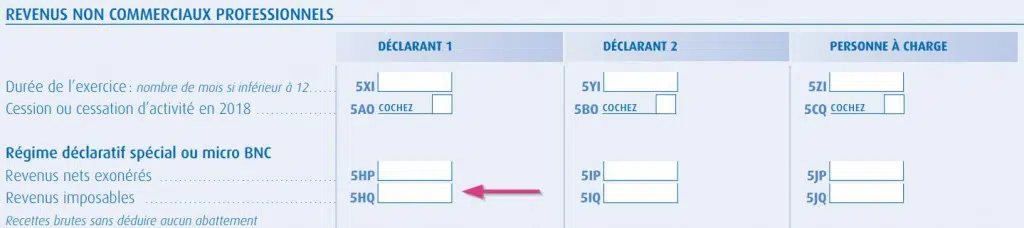

Vous inscrivez votre revenu brut sans réduction dans le champ 5HQ Si votre activité relève du régime micro-BNC (flèche rose) :

Pour calculer votre revenu imposable, les services fiscaux réduisent le montant de vos revenus de 34 % :

Revenu imposable de l’auto-entrepreneur = revenu de l’entrepreneur automobile x (100 % — 34 %) = chiffre d’affaires x 66 %

En tant qu’auto-entrepreneur, votre revenu annuel est multiplié par 66 % puis ajouté à vos autres revenus imposables.

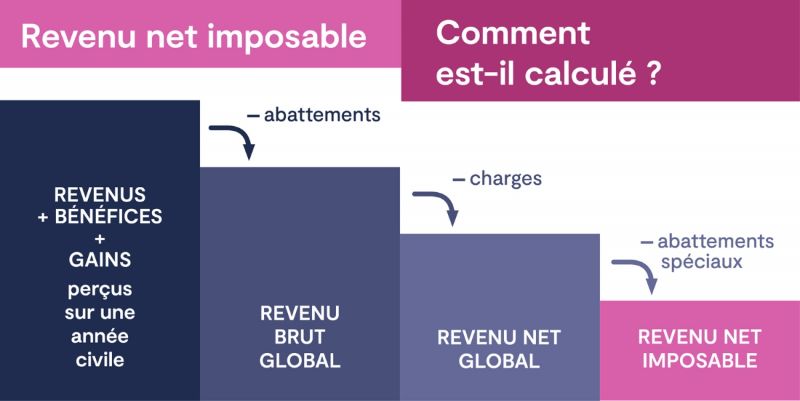

Les autorités fiscales ajouteront ensuite vos autres revenus (et/ou votre conjoint) :

- salaire ;

- les prestations de chômage ;

- pension de vieillesse ;

- les revenus de la terre ;

Enfin, l’administration va :

- déduire certaines indemnités (par exemple, une déduction forfaitaire de 10 % de votre salaire) ;

- Ensuite, vous déduisez certaines dépenses déductibles (pension alimentaire, cotisations de retraite, etc.).

Il recevra donc le bénéfice net imposable de votre budget fiscal.

La méthode de calcul du revenu net imposable se trouve dans le graphique suivant :

Étape 2 : Calculez votre quotient familial (revenu net imposable/nombre d’actions)

Le système de quotient familial permet de réduire la progressivité de l’impôt sur le revenu, en tenant compte de la situation familiale du contribuable .

Le principe est relativement simple :

Une fois que vous avez déterminé votre revenu net imposable, les services fiscaux calculent votre quotient familial . Pour ce faire, ils effectuent ce calcul :

Ratio familial = revenu net imposable/nombre d’actions dans le ménage

Pour connaître le nombre d’actions de votre budget fiscal, les règles suivantes s’appliquent :

- Une personne seule représente une action, une paire représente deux actions ;

- Les deux premiers enfants permettent à chacun de bénéficier d’une demi-part d’impôt supplémentaire ;

- Avec le troisième enfant, vous pouvez bénéficier d’une part d’impôt supplémentaire .

- Le quatrième et les suivants permettent d’enfants chacun de bénéficier d’une demie-part fiscale supplémentaire.

|

Stücknombre de pièces selon la zusammensetzung du foyer fiscal |

||

|---|---|---|

|

Nombre d’enfants à charge |

Personne célibataire, divorcée ou séparée |

Paar Marié ou Pacsé |

|

Sans enfant |

1 Teil |

2 pièces |

|

1 enfant |

1,5 partie |

2,5 pièces |

|

2 enfants |

2 pièces |

3 pièces |

|

3 enfants |

3 pièces |

4 pièces |

|

4 enfants |

4 pièces |

5 pièces |

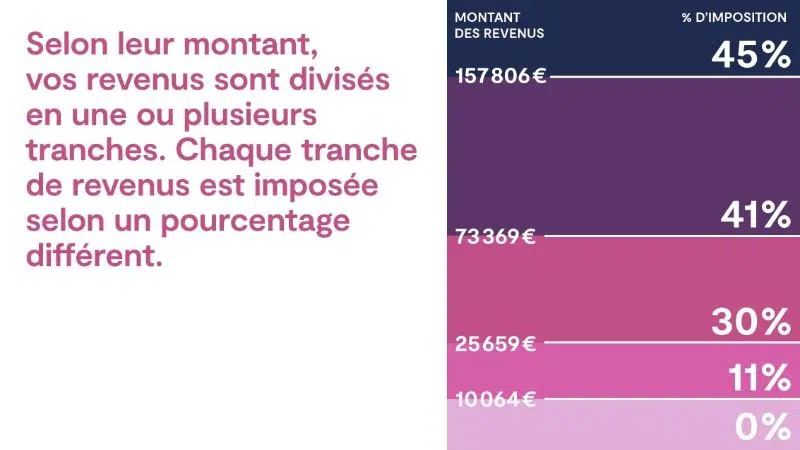

3. Schritt : Demande du Barème progressif de l’impôt sur le revenu

Les services fiscaux vont ensuite appliquer le barème de l’impôt à votre revenu par part .

Objectif : impôt dû pour une part fiscale Rechner.

Il s’agit d’un barème progressif, komimportant 5 Tranchen d’Auferlegung :

|

Taux d’imposition en fonction de la tranche de revenus (Erklärung 2021 sur les revenus 2020) (1) |

|

|---|---|

|

Tranche de revenu |

Taux d’Impositon |

|

Entre 0 et 10 0,64€ |

0 % |

|

Entre 10 065 et 25 659€ |

11 % |

|

Entre 25 660 et 73 369€ |

30 % |

|

Entre 73 370 et 157 806€ |

41 % |

|

Au-Delà ab 157 807€ |

45 % |

Bon à savoir : der Satz der deuxième tranche d’imposition est passée de 14 % à 11 % entre 2020 et 2021 .

Enfin, les autorités fiscales multiplient le résultat obtenu par le nombre d’actions de votre budget .

Le résultat obtenu correspond à votre impôt brut .

Étape 4 : Calculez votre taxe nette

Les autorités fiscales appliquent ensuite la règle pour limiter le quotient familial . Cela garantit que vous ne pouvez pas économiser plus de 1570€ (montant 2021) avec chaque demi-part de votre budget fiscal.

Dans certains cas, vous pouvez alors bénéficier d’une réglementation des remises, de déductions fiscales et de crédits d’impôt .

Les autorités fiscales peuvent donc calculer votre taxe nette. Il sera donc en mesure de déduire votre tarif personnalisé que le le montant de vos versements mensuels .

Pour en savoir plus, nous vous invitons à lire notre article « Quelles taxes pour les auto-entrepreneurs en 2021 ? ».

Résumons la méthode de calcul de votre impôt sur le revenu avec la réduction forfaitaire :

- Étape 1 : Déterminez votre revenu net imposable en appliquant un montant forfaitaire pour les travailleurs indépendants ;

- Étape 2 : calculez votre quotient familial (revenu imposable/nombre d’actions) ;

- Étape 3 : Appliquez l’échelle d’imposition progressive à votre quotient familial et multipliez le résultat par le nombre d’actions .

- Étape 4 : Calculez votre taxe nette (limite supérieure pour le quotient familial, escompte,…)

Versement de sortie : aucune réduction pour le constructeur automobile

Comme nous l’avons vu, le chiffre d’affaires de l’entrepreneur automobile est réduit d’un supplément forfaitaire puis ajouté à ses autres revenus imposables.

Mais il existe une autre option fiscale : l’allégement fiscal (2).

Avec cette option, vous payez vos impôts indépendants à l’Urssaf en même temps que vos cotisations de sécurité sociale tous les mois ou tous les trimestres . Vos taxes sont calculées en appliquant un pourcentage à vos ventes au cours de la dernière période.

Le débit de décharge dépend également du type d’activité exercée :

|

Taux de décharge pour les auto-traitants en 2021 (3) |

|

|---|---|

|

Type d’activité |

|

|

Vente ou mise à disposition d’un logement (sans location meublée) (BIC) |

1 % |

|

Fourniture de services commerciaux ou artisanaux, location de meubles (BIC) |

1,7 % |

|

Activités libérales ou agents de vente (BNC) |

2,2 % |

Cette fois, vous ne recevrez plus de réduction avec le paiement de l’allègement. Votre chiffre d’affaires total est multiplié par le pourcentage fixe sur lequel se situe votre entreprise.

Bon à savoir : Pour bénéficier de cette option fiscale au cours de l’année N, qui fait partie des avantages du système des micro-entreprises. votre Le revenu fiscal de référence (4) de N-2 doit rester inférieur à 27,519€ par action du quotient familial (seuil 2018 pour une application en 2020). Vous devez en faire la demande auprès du centre des formalités commerciales auquel vous êtes affilié (CCI, CMA ou Urssaf).

Les avantages d’une aide financière sont nombreux :

- calcul de vos impôts est simple et prévisible : il vous suffit de multiplier vos revenus de la dernière période par un taux d’intérêt fixe pour le connaître. Il n’y a pas d’effet de seuil Le car votre impôt est proportionnel à votre chiffre d’affaires. En outre, vos impôts seront payés en même temps que vos cotisations de sécurité sociale ;

- Les taux d’imposition sont faibles : seulement 1 % à 2,2 % de votre numéro d’entreprise ;

- Vous éliminez le délai entre la collecte de vos revenus et le paiement de vos impôts . Cela est particulièrement utile si vous travaillez avec un vous êtes confronté à une baisse soudaine des ventes ou si vous travaillez dans une entreprise saisonnière.

Bien que le déchargement puisse souvent être bénéfique, vous devez garder deux choses à l’esprit :

- Ils sont imposés à partir du premier euro du chiffre d’affaires collecté . Vous ne pouvez pas demander de remboursement. Ce n’est pas un choix judicieux si vous avez peu ou pas d’impôts avec le régime « classique » des microentreprises.

- La déclaration d’impôt sur le revenu reste obligatoire. Même s’il n’est pas à nouveau imposé, vos revenus en tant qu’auto-entrepreneur seront pris en compte pour déterminer le taux d’imposition qui s’applique aux autres revenus de votre budget fiscal.

![]()

Licenciement de l’entrepreneur automobile : exemple

Lucas

est un coiffeur indépendant. En janvier 2021, elle a généré un chiffre d’affaires de 1 000€ .

Il doit L’URSSAF, en plus de ses cotisations de sécurité sociale, perçoit un impôt de :

1000 x 1,7% = 17€

Même si ses revenus ne sont pas à nouveau imposés en tant qu’auto-entrepreneur, cela peut avoir un impact sur l’imposition de ses autres revenus (ou de ceux de son conjoint).

Pour savoir si ce choix est logique dans votre situation, pour consulter d’autres exemples et réaliser une simulation, veuillez lire notre guide « Tout ce que vous devez savoir sur les paiements de secours dans une micro-entreprise ».

L’auto-entrepreneur doit-il demander lui-même le montant forfaitaire s’il soumet ses déclarations à d’autres organisations (Urssaf, CAF et Pôle Emploi) ?

Comme nous l’avons déjà vu, vous devez réduire vos revenus en tant qu’auto-entrepreneur sans aucune réduction de votre Spécifiez la déclaration de revenus .

Mais cette règle s’applique-t-elle à vos autres déclarations de revenus ? Devez-vous également déclarer vos ventes brutes sans déduction ?

Urssaf : Déclarez votre chiffre d’affaires sans réduction

En tant qu’auto-entrepreneur, vous devez déclarer votre chiffre d’affaires à l’Urssaf sur une base mensuelle ou trimestrielle .

Vous pouvez le faire sur le site AutoEntrepreneur.Urssaf.fr ou via l’application AutoEntrepreneur Urssaf (disponible pour Android ou iOS).

Explication, aucune ambiguïté : Vous devez spécifier vos ventes sans réduction dans la catégorie qui correspond au type d’activité que vous exercez.

Vos cotisations sociales sont calculées en multipliant votre chiffre d’affaires par un pourcentage fixe , qui dépend du type de travail que vous effectuez. En 2021, il s’élève à le :

- 12,8 % de votre chiffre d’affaires provient des activités d’achat et de revente et des services d’hébergement ;

- 22 % de votre chiffre d’affaires pour les services et les activités libérales .

Bon à savoir : Même si vous ne pouvez pas bénéficier d’une réduction, il est facile de constater que l’URSSAF tient compte indirectement de vos dépenses assumées en tant qu’auto-entrepreneur. Les contributions dépendent de votre domaine d’activité : elles sont plus faibles pour un travail à forte charge. Ces pourcentages sont alors relativement faibles . En comparaison, les entreprises doivent effectivement payer des cotisations sociales, qui correspondent à environ 45 % de leurs bénéfices.

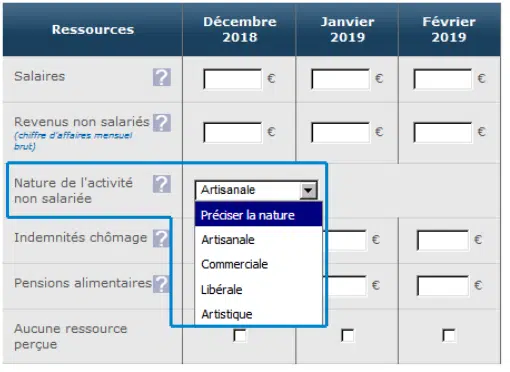

Aide CAF : En principe, vous devez indiquer votre chiffre d’affaires sans aucune réduction

Bénéficiez de Soutien des FAC (RSA, prime d’activité, AAH,…) ? Vous devez déclarer toutes vos ressources tous les trimestres.

Et ce sont vos ventes brutes mensuelles sans remise que vous devez fournir :

Bon à savoir, lorsque vous choisissez une explication papier, les choses sont beaucoup moins claires ! Plusieurs déclarations de témoins indiquent qu’il est approprié d’expliquer le revenu net de votre micro-entreprise — et donc d’appliquer vous-même l’allocation forfaitaire pour les dépenses professionnelles. Pour lever toute ambiguïté, nous vous recommandons de contacter l’agence CAF responsable de votre dossier .

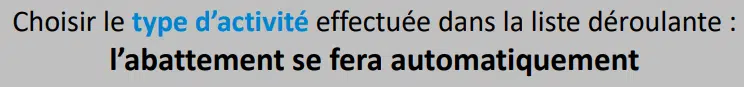

Paiement forfaitaire indépendant Pôle Emploi : Dois-je l’appliquer moi-même lors de la mise à jour ?

Si vous avez démarré votre micro-entreprise après avoir perdu votre emploi, vous avez la possibilité de : Pour accumuler partiellement vos revenus en tant qu’auto-entrepreneur et votre allocation de chômage (ARE) .

Pour bénéficier d’une maintenance partielle de votre ARE, vous devez vous mettre à jour tous les mois. En particulier, vous déclarez vos revenus en tant qu’auto-entrepreneur (réels ou estimés).

Théoriquement, vous devriez appliquer vous-même le montant forfaitaire auto-entrepreneur . Par exemple, si vous êtes un prestataire de services (50 % de réduction) et que vous avez réalisé un chiffre d’affaires de 1 000€ au cours du dernier mois, vous devez déclarer un revenu de 500€.

Sauf que… Certaines agences de Pôle Emploi s’attendent à ce que les demandeurs d’emploi déclarent uniquement leur chiffre d’affaires brut sans demander de réduction !

Notre conseil : Pour éviter les erreurs de signalement, nous demandons à votre agence de suivre la procédure dès que vous aurez terminé votre ont fondé des microentreprises.

Lisez aussi : « Microentrepreneurs et demandeurs d’emploi : tout ce que vous devez savoir »

Déductions pour le constructeur automobile : réponses aux questions fréquemment posées

Vous vous posez quelques bonnes questions sur le supplément forfaitaire dont la société automobile peut bénéficier ?

Dans les onglets ci-dessous, vous trouverez nos réponses aux questions fréquemment posées à ce sujet .

![]()

Quel est le montant forfaitaire pour les constructeurs automobiles ?

Le supplément forfaitaire est une déduction fiscale qui s’applique au chiffre d’affaires de l’auto-entrepreneur .

Il est censé être représentatif de ses dépenses professionnelles, des dépenses qui ne peuvent pas être déduites de leur montant réel.

Le taux forfaitaire de la réduction dépend du type d’activité de l’entrepreneur automobile . Il peut être de 34 %, 50 % ou 71 %.

![]()

Quels sont les suppléments forfaitaires pour la société automobile ?

Taux de réduction Le montant forfaitaire des microentreprises dépend du type d’activité exercée :

- 71 % du chiffre d’affaires pour les activités impliquant la vente de biens et la fourniture de logements ;

- 50 % du chiffre d’affaires pour l’artisanat ou les services commerciaux ;

- 34 % des revenus pour les activités libérales ou les services fournis par les CCN .

![]()

Comment faire une simulation fiscale pour les auto-entrepreneurs en 2021 ?

Vous avez la possibilité de mettre en place une simulation fiscale sur le site impots.gouv.fr à réaliser.

Après avoir précisé la composition de votre budget fiscal et son revenu total, vous recevrez le montant de vos impôts .

Si vous avez choisi le plan de rejet optionnel, vous pouvez contacter le simulateur proposé par my-company.fr. Avec cet outil, vous pouvez prévoir le montant de votre taxe d’entrepreneur automobile, mais également le montant de vos cotisations sociales .

![]()

Quel est le montant minimum du supplément d’impôt forfaitaire ?

Quel que soit le type d’activité que vous exercez, vous pouvez bénéficier d’un abattement fiscal minimum de 305 euros par an .

Par exemple, si vous êtes un auto-entrepreneur libéral (réduction de 34 %), vos revenus en tant qu’auto-entrepreneur ne seront pas imposés tant que votre chiffre d’affaires reste inférieur à (305/ (1-34 %)) = (305/ 66 %)) = 462€.

Veuillez noter que cette indemnité s’applique aux d’une activité mixte s’élève à 610 euros par an .

Le constructeur automobile ne bénéficie d’aucune réduction dans le calcul de ses cotisations sociales .

Pour rappel, le montant des cotisations sociales perçues par l’URSSAF est de :

- 12,8 % du chiffre d’affaires pour les activités impliquant la vente de biens et la fourniture de logements ;

- 22 % des ventes pour les services et les activités libérales .

Cependant, ces taux restent relativement faibles : les entrepreneurs individuels réels, par exemple, doivent payer des cotisations sociales représentant environ 45 % de leur chiffre d’affaires .

Même si le Si les auto-entrepreneurs ne peuvent pas bénéficier d’une réduction, l’administration tient compte de leurs coûts professionnels par le biais de taux de cotisation réduits .

![]()

Dois-je appliquer le montant forfaitaire lorsque je produis ma déclaration de revenus ?

Non : Que vous soyez imposé dans le cadre du régime Micro-BIC ou micro-BNC, vous devez déclarer votre chiffre d’affaires (ou vos revenus) sans aucune réduction .

![]()

Dois-je appliquer le supplément forfaitaire à ma déclaration CAF ?

Lorsque vous soumettez un relevé de ressources trimestriel sur le site Web de la CAF, vous devez déclarer vos ventes brutes sans aucune réduction. La réponse est moins évidente pour une explication papier. Si cela vous inquiète, nous vous invitons à vous rapprocher de votre agence de la CAF .

![]()

Dois-je demander un montant forfaitaire lors de la mise à jour de mon Pôle Emploi ?

En principe, vous devez déclarer vous-même vos revenus en tant qu’auto-entrepreneur et donc appliquer vous-même le supplément forfaitaire propre à votre travail (34 %, 50 % ou 71 %). Cependant, certaines agences de Pôle Emploi exigent des déclarations de ventes brutes sans escompte. Nous vous invitons donc à contacter votre agence pour lever toute ambiguïté.

conclusion

Notre article sur les remises pour les micro-entreprises touche à sa fin !

Comme nous avons pu le constater, l’auto-entrepreneur ne peut pas déduire ses dépenses réelles de son chiffre d’affaires .

En contrepartie, il bénéficie d’une réduction d’impôt forfaitaire pour le calcul de son impôt sur le revenu. Cette déduction représente un pourcentage de son chiffre d’affaires : 34 %, 50 % ou 71 %, selon l’activité qu’elle exerce.

Dans la plupart des cas, cette méthode de calcul est avantageuse . Sinon, il pourrait être judicieux d’abandonner le système fiscal pour les micro-entreprises ou de décider de créer une « vraie » société (SASU, EURL,…).

![]()

Sources et textes de référence

(1) : Qu’est-ce que le barème d’impôt sur le revenu ? — Service-Public.fr

(2) : Qu’est-ce qu’un paiement de secours ? — imports.gouv.fr

(3) : Article 151-0 du Code général des impôts – Legifrance : Les taux du paiement forfaitaire de l’auto-entrepreneur

(4) : Qu’est-ce que les recettes fiscales de référence ? — Service-Public.fr

Comment fonctionne la déclaration de revenus ? — imports.gouv.fr

Fiscalité des micro-entrepreneurs (microtaxes et régimes sociaux) – Service-Public.com

Tu l’as toujours fait Vous avez des questions sur la réduction d’impôt du constructeur automobile ? Vous éprouvez des difficultés à calculer cette déduction ?

N’hésitez pas à nous le demander dans la section commentaires !